投資資金のうち現金比率は何割がいいのか?【フルインベストメント】

- 現金比率をどのくらいにしたらよいのか分からない。

- 現金比率でトータルリターンは変わるの?

- フルインベストメントは危険?

投資経験が浅いうちは、現金比率の考え方もよく知らずに投資することになります。そのため、株価下落時に現金比率が高すぎてパニック売りしてしまって資産を減らしてしまう可能性があります。また、株価上昇時に現金比率が低すぎて大きく資産を増やせない可能性もあります。

この記事では、現金比率の基本的な考え方からフルインベストメントについても詳しく解説しています。

- 現金比率・・・投資資金のうちの現金の割合(%)のこと

- 生活防衛資金・・・生活費の1.5年分

- 現金比率の目安「年齢=現金比率」

- フルインベストメントはリターンを最大化できる(※暴落を乗り越えられる自信があれば)

現金比率とは

資産運用における投資資金のうち、現金で保有している割合(%)のこと。

具体的には、投資にまわせる全ての資金のうち、株式や債券などの投資にまわしていない現金(現預金)の割合のことをいいます。例えば、現金比率10%である場合は、90%が株式や債券等で保有されている状況を指します。

生活防衛資金の考え方

資産運用における投資資金(余剰資金)とは、全資産から生活防衛資金を除いた資金になります。生活防衛資金の考え方は個人差がありますが、一旦考えやすいように下記のように定義します。

「生活費の1.5年分。」

僕の場合、月の生活費が20万円の場合ですので1.5年分で生活防衛資金は300万円になります。

現金を確保して運用する方法

現金比率の目安としては一般的に「年齢=現金比率」といわれています。

- 20歳=20%

- 30歳=30%

- 40歳=40%

- 50歳=50%

- 60歳=60%

- 70歳=70%

金融危機などが発生すると、一時的に株価や債券などが大きく下落してしまいます。特に株価には大きな影響を与えます。しかし、多くの場合はある程度の年月が経過すると回復し株価はさらに上昇していきます。若い年代であれば、金融危機で一時的に資産が目減りしても投資を継続することで長期的にはより資産を増やすことができます。一方で、退職金などを運用されている世代の方は、金融危機で大きく資産が減少した場合に株価の回復を待つことが困難になってしまいます。

そのため、若い時に積極的に投資にお金を回し、歳をとるにつれて現預金比率を高めて資産を守る必要があります。

現金を残して運用するメリット

- リスクを低減することができる。

- 株価下落時に買い増しができるので精神的に余裕を持てる。

現金を残して運用するデメリット

- 現金がインフレで目減りするリスクがある。

- 買うタイミングが難しい。

フルインベストメント

証券口座内に現金をほぼ残さず、株式で全力運用するスタイルのこと。証券口座内に入っている現金は投資資金のことです。つまり、証券口座に入れたお金は生活に支障のない余裕資金になります。

フルインベストメントのメリット

- 買うタイミングで悩みにくい。

- 株式で持っているのでインフレ対策になる。

- 株価が上昇すると大きく資産が増える。

フルインベストメントのデメリット

- 株価が暴落した際に身動きが取れなくなる。

- 株価が暴落した際に精神的に余裕がなくなる。

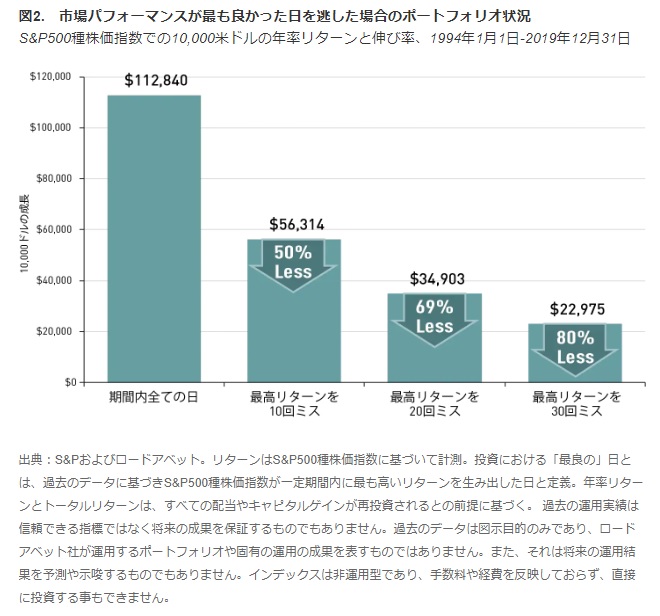

市場パフォーマンスが良かった日を逃した場合

- 10回ミスした場合・・・リターン50%減少

- 20回ミスした場合・・・リターン69%減少

- 30回ミスした場合・・・リターン80%減少

1994年~2019年の間で複数回リターンが高い日を逃しただけで大きくリターンが減ってしまいます。タイミングを見て売買すると逆にリターンを減らしてしまう可能性が高いといえます。

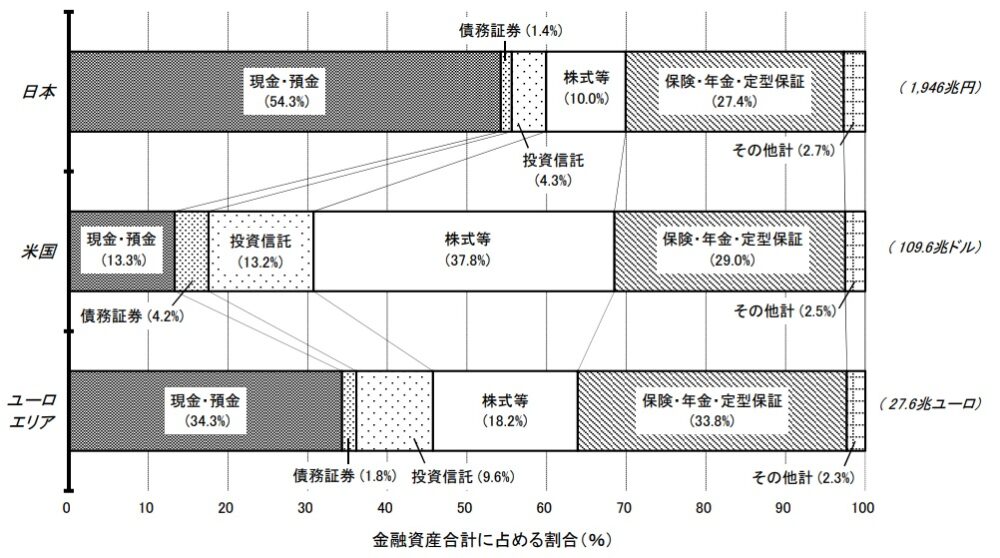

保有資産の日米欧比較と金融資産額の推移

- 日本・・・現金比率54.3%、投資比率15.7%

- 米国・・・現金比率13.3%、投資比率55.2%

- 欧州・・・現金比率34.3%、投資比率29.6%

日本人は現金比率が圧倒的に高く、投資比率が圧倒的に低い傾向があります。

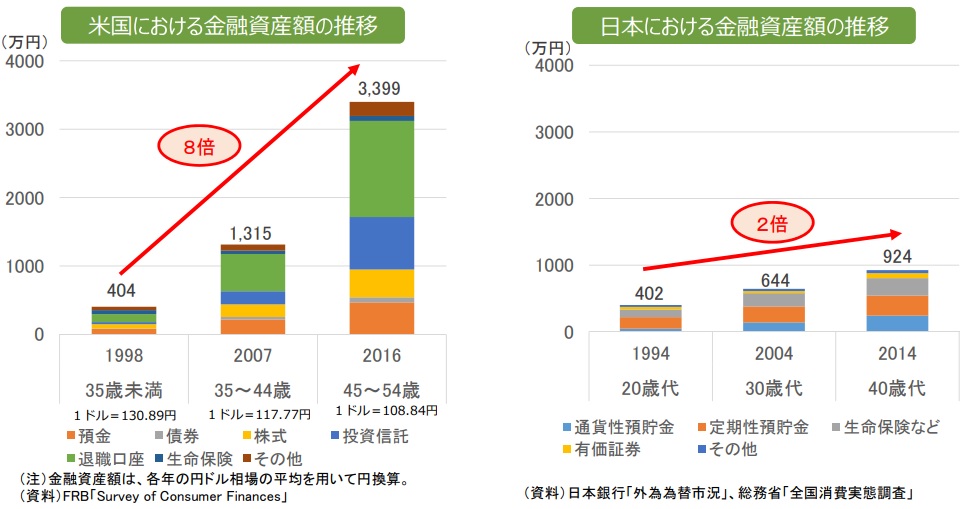

次に金融資産額の推移を示します。

- 日本・・・金融資産額が2倍(20年間)

- 米国・・・金融資産額が8倍(18年間)

現金比率(投資比率)の差が金融資産額の推移に大きく影響していることが分かります。現金比率が高い日本人は資産をあまり増やせていません。

<<あわせて読みたい>>

トマ・ピケティの「r>g」の解説【投資しなければ資産は増えない】

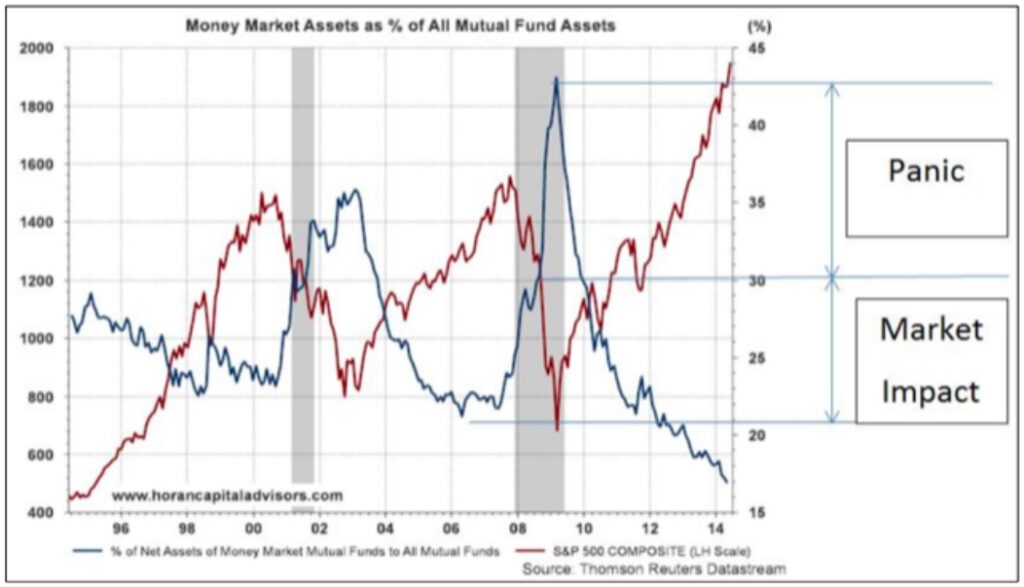

株価が下がると現金を増やす投資家

- 赤色の折れ線・・・S&P500のチャート

- 青色の折れ線・・・投資家の現金比率

2000年のITバブル崩壊、2008年のリーマンショックが背景色が灰色の部分になります。どちらの期間もS&P500は急落しています。それと同時に、投資家の現金が急激に高くなっています。2008年のリーマンショックの時には、明らかにパニック売りしていることが確認できます。その後の株価の回復に伴い、現金比率も急激に下がっています。

これは下がっている時の「パニック売り」と上がっている時の「熱狂的な買い」が生じていることを意味します。結果、ファンドのコスト上昇、税金の発生、手数料の発生等が生じ、リターンを下げてしまいます。

- 株価上昇時・・・熱狂的な買い(現金比率が低くなる)

- 株価下落時・・・パニック売り(現金比率が高くなる)

以上の投資家の非合理的な行動と下記の要因によりリターンは悪化します。

- ファンドのコスト上昇

- 税金の発生

- 手数料の発生

まとめ

- 現金比率・・・投資資金のうちの現金の割合(%)のこと

- 生活防衛資金・・・生活費の1.5年分

- 現金比率の目安「年齢=現金比率」

- フルインベストメントはリターンを最大化できる(※暴落を乗り越えられる自信があれば)

<<フルインベストメントする最適なタイミングが知りたい方>>

VIX指数で買い時を見極める投資法【2年後に100%増える】

<<あわせて読みたい>>

コメント