ジョージ・ソロスの最新ポートフォリオ【2021年-1】

今回は、ジョージ・ソロスの最新ポートフォリオを紹介していきます。

著名な投資家として名前は聞いたことあっても、詳しくはご存じない方は必見です。

ポートフォリオと直近の売買状況をもとに分析していきたいと思います。

それでは、是非最後までご覧ください。

ジョージ・ソロスとは

ジョージ・ソロス(英: George Soros、1930年8月12日)は、ハンガリーブダペスト生まれのハンガリー系ユダヤ人の投資家、慈善家。

ハンガリー名はショロシュ・ジェルジ (Soros György) 。

天才投資家として知られ『イングランド銀行を潰した男』の異名を取る。

ソロス・ファンド・マネジメント会長、オープン・ソサエティ財団創設者、彼の生まれ故郷でもあるブダペストにある中央ヨーロッパ大学 (CEU) 共同創設者、Project Syndicate 出資者、シンクタンク Institute for New Economic Thinking (INET) 出資者(創設に当たり5000万ドルを提供)及び創設者の一人である。

投資家および慈善家であると同時に、ロンドン・スクール・オブ・エコノミクスで哲学の博士号を得た哲学者であり、自由主義的な政治運動家、政治経済に関する評論家としても広く認められている。

自身を『国境なき政治家 』と称す。

この呼称はもともとマケドニアの元首相ブランコ・ツルヴェンコフスキから与えられたものであり、それを気に入ったソロスが以来自称するようになった。

引用元:Wikipedia

ジョージ・ソロスの経歴

ヘッジファンドがまだその呼称さえ確立していなかった黎明期の1969年にファンドを立ち上げ投資家としてのキャリアを開始する。

2010年時点のソロスのファンドの運用資産は270億ドル。思考の不確実性と現実の出来事の不確定性の双方向の繋がりに関する概念『再帰性』の理論を提唱。

2011年1月26日、ファンドでの投資活動から引退したことを明らかにした。

同年7月26日、ソロス・ファンド・マネジメント内の外部投資家資金を全額年内に返還することを決定。

また、1979年に始まるソロスの慈善事業への寄付金総額は、2015年までに120億ドルを超えた。

なお、ソロスの財団は一時期ウィキメディア財団のための基金を創設した大口寄付者でもあった。

クリントン政権時代にはソロスの著書に共鳴したクリントン大統領によって外交問題評議会 (CFR) に在籍した。

ソロスはまた、ビル・ゲイツやウォーレン・バフェットらと共に、(超)富裕層への一層の増税を求める共同声明に名を連ねている一人である。

- 1930年、ブダペストのユダヤ人家庭に二人兄弟の次男として生まれる。父親は弁護士でエスペラント作家のティヴォドア・ソロス(Tivadar Soros)。

- 1945年、ハイパーインフレーション下のハンガリーで初めて通貨取引を行う。

- 1947年、単身イギリスに渡る。

- 1949年、ロンドン・スクール・オブ・エコノミクス (LSE) に入学する。大学卒業後は志望していた金融業界に就くことができず、一時期はイングランド北部のブラックプールで記念品や土産物や宝飾品などを販売するセールスマンとなる。

- 1953年、ロンドンのシンガー & フリードランダー社に入社。

- 1956年、アメリカに移住。ニューヨークのウォール街に赴く。

- 1961年から1966年にかけて、自身の学位論文『認識の重荷』を完成させることに集中する。

- 1969年、ジム・ロジャーズ(彼もやがて世界的に有名な投資家となる)と共にファンド(後のクォンタム・ファンド)を設立。

- 1980年、ジム・ロジャーズと訣別。

- 1981年、クォンタム・ファンドは創設以来初めての損失を出す。ファンドは4億ドルから2億ドルに縮小、運用実績は22%のマイナスとなる。

- 1992年、イギリス政府の為替介入に対抗してイギリスの通貨ポンドへ空売りを行い、15億ドルとも言われる利益を得る。この一件により、『イングランド銀行を潰した男』の異名を得る。

- 1998年、クォンタム・ファンドがその規模(運用資産)において世界最大のヘッジファンドになる。

- 2000年、インターネット・バブルの崩壊によって60億ドルを失う(これは同バブル崩壊によって損失を被ったあらゆるファンドの中でも最大の損失額に相当する)。ファンドの規模は100億ドルから40億ドルへ縮小。

- 2010年、ファンドの規模が史上最高額の270億ドルに達する。

- 2011年1月26日、世界経済フォーラム(ダボス会議)に出席するため訪れていたスイスのダボスにて、投資から引退し、それまで注力していた慈善活動や新経済概念の構築に力を入れることを表明。

- 2011年7月26日、ソロス・ファンド・マネジメントは外部投資家から受け入れていた相対的に少額の投資金を年内に全額返還することを表明。

- 2013年、アベノミクスの量的緩和政策による円安相場で10億ドルの利益を得る。また同年にクォンタム・ファンドは、55億ドルもの利益を上げた。これはヘッジファンド史上最高額であるという。

引用元:Wikipedia

ジョージ・ソロスのポートフォリオ

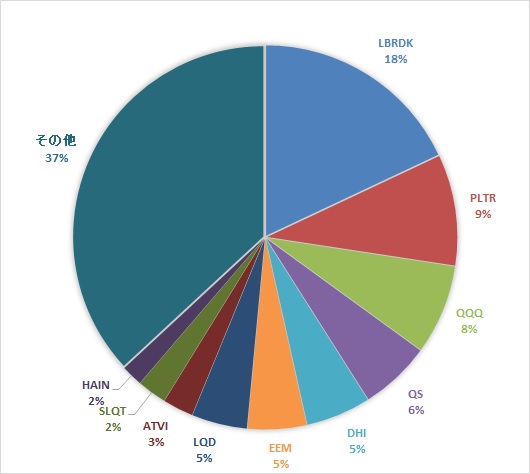

ジョージ・ソロスの保有比率上位10社の円グラフ

ジョージ・ソロスの保有比率上位10社の一覧表

| ティッカー | 売却金額 | 保有比率 | セクター |

|---|---|---|---|

| LBRDK | 836.5$mil | 18.0% | 通信 |

| PLTR | 434.7$mil | 9.4% | 情報技術 |

| QQQ | 353.9$mil | 7.6% | 情報技術ETF |

| QS | 280.0$mil | 6.0% | 一般消費財・サービス |

| DHI | 255.3$mil | 5.5% | 一般消費財・サービス |

| EEM | 233.1$mil | 5.0% | 新興国ETF |

| LQD | 219.1$mil | 4.7% | 債券ETF |

| ATVI | 120.5$mil | 2.6% | 情報技術 |

| SLQT | 115.3$mil | 2.5% | 金融 |

| HAIN | 83.3$mil | 1.8% | 生活必需品 |

個別株については、これといって興味を持った銘柄はありませんでした。

ただ、保有されているETF3銘柄は非常に興味深いです。

QQQ[インベスコQQQトラスト・シリーズ1]

米国籍のETF( 上場投資信託)。ナスダックに上場している時価総額が最大規模の非金融企業100社を含 むナスダック100指数に連動した投資成果を目指す。指数はコンピューターハードウエア ・ソフトウエア、通信、小売り・卸売り、貿易、バイオテクノロジーなどの主要業界の企業を反映。

昨年からツイッターなどで頻繁に話題になっていたQQQです。

僕もグロース株への投資を考えて一度購入を検討しましたが、結局VUGを約20万円分購入しています。

比較検討はこちらの記事で行っています。

EEM[iシェアーズMSCIエマージング・マーケットETF]

iシェアーズ MSCI エマージング・マーケット ETFは、新興国の大型および中型株式で構成される指数と同等の投資成果を目指しています。

新興国株へのトレンド転換の兆しが見られたことから、僕も新興国ETFへ投資しています。

現在はVWOを約100万円分保有しています。

新興国ETF『VWO』20万円分の運用実績公開とトレンド転換について

EEMとVWOの違いは以下の通りです。

- EEM・・・韓国を含む新興国市場へ投資

- VWO・・・韓国を除く新興国市場へ投資

LQD[iシェアーズiBoxx米ドル建て投資適格社債ETF]

iシェアーズ iBoxx 米ドル建て投資適格社債 ETFは、米ドル建ての投資適格社債で構成される指数と同等水準の投資成果を目指しています。

このLQDですが、僕も非常に気に入って購入しています。

現在はLQDを約100万円分保有しています。

ジョージ・ソロスが購入した銘柄

| ティッカー | 購入金額 | 保有比率 | セクター |

|---|---|---|---|

| QS | 280.0$mil | 6.0% | 一般消費財・サービス |

| EEM | 233.1$mil | 5.0% | 新興国ETF |

| XLE | 81.5$mil | 1.8% | エネルギーETF |

| CCC | 62.2$mil | 1.3% | 情報技術 |

| ELAN | 46.0$mil | 1.0% | ヘルスケア |

| DHI | 44.8$mil | 5.5% | 一般消費財・サービス |

| XLU | 43.9$mil | 1.6% | 公共事業ETF |

| LQD | 33.8$mil | 4.7% | 債券ETF |

| ALLY | 24.6$mil | 0.5% | 金融 |

| UPST | 24.5$mil | 0.5% | 金融 |

上位10銘柄中4銘柄がETFとなっています。

ETFの購入は、個別株に比べて複数銘柄に分散されているため、値動きがマイルドになりリスクが低いという印象を持っています。

個別株を購入し、その銘柄が大きく値上がりした場合はETFを購入するよりも圧倒的にパフォーマンスが良くなります。

一方で、購入した個別株の銘柄が大きく値下がりした場合は、ETFよりもパフォーマンスが悪くなります。

僕は以下のように考えて投資しています。

強い企業が明確で自信がある場合は個別株を購入。

強い企業が不明だが、セクター自体は追い風が吹いている場合はETFを購入。

ちなみに、ジョージ・ソロスが購入しているETFのセクターは以下の通りです。

- 新興国

- エネルギー

- 公共事業

- 債券

ジョージ・ソロスが売却した銘柄

| ティッカー | 売却金額 | 保有比率 | セクター |

|---|---|---|---|

| DKNG | 131.9$mil | 3.9% | 一般消費財・サービス |

| HAIN | 93.0$mil | 1.8% | 生活必需品 |

| VICI | 62.5$mil | 1.7% | 不動産 |

| DRI | 61.1$mil | 1.3% | 一般消費財・サービス |

| SPY | 50.2$mil | 1.4% | S&P500ETF |

| ETRA | 44.8$mil | 1.2% | 金融 |

| 0J9H | 32.7$mil | 0.9% | ヘルスケア |

| XLI | 31.7$mil | 0.9% | 資本財・サービスETF |

| AMT | 29.4$mil | 0.8% | 不動産 |

| MCHP | 27.5$mil | 0.8% | 情報技術 |

不動産(REIT)の売却が目立ちます。

前回J-REITの値動きを研究しましたが、株や債券と比べて値動きが激しく、株や債券よりも価格回復スピードが遅いという特徴がありました。

コロナショックの下落からの回復スピードが遅いという特徴を活かして投資し、売却したと予想することが出来ます。

これから考えれば、今は不動産の価格が戻ってきているので、新規で投資するタイミングではないと考えることもできます。

まとめ

著名な投資家のポートフォリオを研究し、個別株のセクターをそれぞれ調査しています。

個別株+セクアーとGoogle検索しても、サイトによって表記方法が異なりわかりにくいです。

そこで、僕はセクター別ETFのセクターを基準に考えるようにしています。

また、セクター別ETFに含まれる上位10社をまとめているので、それらの企業名を見てどのセクターに分類するのか判断しています。

自分で書いた記事ですが、ほんとうに非常に便利です。

著名な投資家のポートフォリオや直近の売買を研究することで、どのような戦略を立てているのかといったことが分かります。

今回のジョージ・ソロスのポートフォリオから分かる、今後注目していきたいセクターは以下の通りです。

- 新興国

- エネルギー

- 公共事業

- 債券

一方で、今後新規購入すべきでないセクターも分かりました。

- 不動産

ポートフォリオに占める不動産への投資は、J-REITで行っていますが、米国不動産への投資も検討していました。

しかし、米国不動産への投資は見送り、研究を続けたいと思います。

<<他の投資家のポートフォリオ>>

<<新しいポートフォリオ>>

今回の記事が、少しでも皆さんの参考になれば幸いです。

コメント